教你炒股票108(课后19)

中美联手后的潜在陷阱

2008-09-21-14:16:40

正文

世界经济最大的秘密之一就是共和党收割财富,烂摊子由民主党收拾。这次中美联手的最终命运取决于大选。反正用的纳税人的钱,小布才不心疼。

以下内容由灵犀AI模型生成:

结合美国两党经济政策的核心差异,“共和党收割财富,烂摊子由民主党收拾”这一观点可从以下角度理解:

一、共和党“收割财富”的政策逻辑

共和党奉行“小政府、低税收、少监管”的经济哲学,其政策设计倾向于为资本和高收入群体创造有利条件,短期内可能推动经济扩张,但也可能加剧财富集中和结构性风险:

减税政策向富人倾斜

共和党长期主张对企业和高收入者大规模减税,例如2025年特朗普提出的“大而美”法案,通过降低企业税和资本利得税,直接利好大企业和投资者。这种政策被民主党批评为“劫贫济富”,因为减税收益主要流向顶层10%的财富持有者,而普通家庭税负减免有限。

案例:2017年特朗普政府将企业税从35%降至21%,推动股市和企业利润激增,但工资增长停滞,贫富差距进一步扩大。

削减社会福利与公共服务

为维持低税收,共和党常以“缩减政府开支”为名削减社会福利项目,如医疗补助(Medicaid)、食品券等,导致底层群体抗风险能力下降。例如“大而美”法案计划削减1.2万亿美元社会福利支出,直接削弱对弱势群体的保障。

放松监管与资本扩张

共和党支持减少对企业的监管(如环保、劳工保护),放任市场自由竞争。这虽然短期内刺激经济增长(如化石能源开采扩张使美国成为最大产油国),但可能积累金融风险(如2008年金融危机)或社会矛盾(如环境污染、劳工权益受损)。

二、民主党“收拾烂摊子”的政策应对

民主党奉行“政府干预、公平分配、社会福利”的经济哲学,其政策往往在共和党执政后的经济或社会危机中登场,通过强化政府角色修复矛盾:

增税与财政平衡

面对共和党减税导致的财政赤字(如2017年减税法案使联邦赤字年均增加约1万亿美元),民主党通常主张对富人和大企业增税,以填补财政缺口。例如拜登政府提议将企业税从21%提至28%,并增加对高收入者的资本利得税,通过“劫富济贫”缓解财政压力。

扩大社会福利与公共投资

民主党通过增加社会福利支出(如扩大医保覆盖、提高最低工资)和公共项目投资(如基建、清洁能源),应对共和党执政期积累的社会问题。例如奥巴马医改(《平价医疗法案》)旨在解决无保险人群问题,而拜登的“重建更好法案”计划通过万亿级投资修复基础设施和应对气候变化。

危机应对与风险兜底

共和党“自由放任”政策可能放大经济周期波动(如2008年金融危机、2020年疫情初期经济崩溃),民主党则倾向于通过政府干预稳定经济,例如奥巴马时期推出7870亿美元经济刺激计划,拜登时期推出1.9万亿美元疫情救助法案,均通过赤字支出缓解危机,但也需承担“加税还债”的政治代价。

三、观点的底层逻辑:政策周期与利益分配

这一观点本质上反映了美国两党“保守扩张—自由修复”的政策循环:

共和党执政期:

通过减税、放松监管让资本“收割”短期经济红利,但代价是财富集中、社会福利缩水、财政赤字扩大,为后续危机埋下伏笔。

民主党执政期:不得不通过增税、扩大政府支出来收拾残局(平衡财政、修复社会矛盾、应对危机),但常被指责为“税收与支出”,面临选民反弹。

典型案例:2001年小布什(共和党)减税导致赤字激增,2009年奥巴马(民主党)上台后增税并推出刺激计划;2017年特朗普减税加剧贫富差距,2021年拜登政府通过《通胀削减法案》对大企业增税以补贴清洁能源和医保。

四、争议与局限性

该观点存在一定简化,需注意:

经济周期的自然规律:

部分“烂摊子”可能是经济周期的必然结果,未必完全归因于政党政策。

两党共识与妥协:

例如两党在危机时期均可能支持宽松货币政策,且政策效果受全球经济环境影响。

资本与政治的互动:

两党均受资本力量影响,共和党“亲商”与民主党“亲劳工”的界限并非绝对。

但不可否认的是,两党经济政策的核心差异(自由市场vs政府干预、减税vs增税、小福利vs大福利)确实形成了“收割—收拾”的循环认知,成为美国政治极化的重要表现。

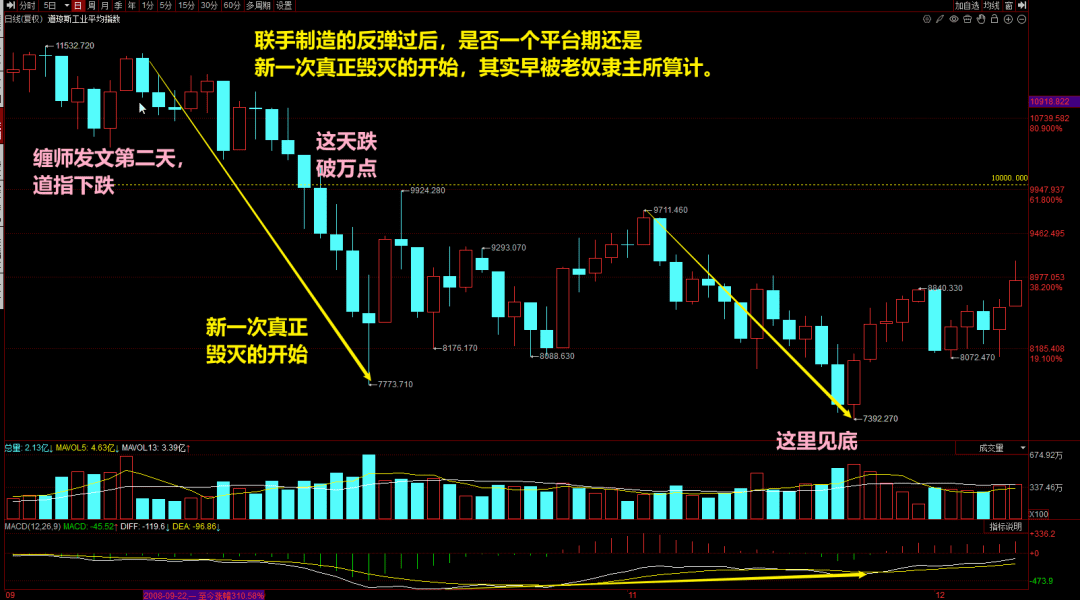

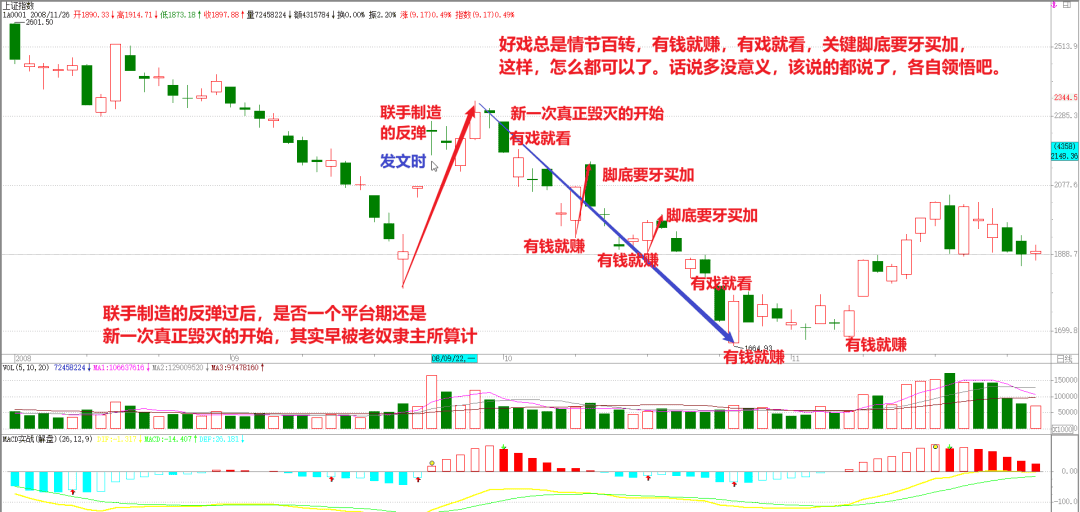

联手制造的反弹过后,是否一个平台期还是新一次真正毁灭的开始,其实早被老奴隶主所算计。

关于「联手制造」,灵犀解释如下:

“联手制造的反弹过后”的具体含义

结合2008年全球金融危机的背景,这句话可能指2008年9月雷曼兄弟倒闭后,中美等主要经济体通过协同宽松货币政策短暂提振市场信心,但危机的深层次矛盾未解决,后续仍需面对政策副作用或经济结构性问题。具体可从以下角度理解:

1. “联手”的背景

2008年9月16日雷曼兄弟破产,标志着次贷危机升级为全球金融海啸,股市暴跌、流动性枯竭、经济衰退风险骤增。此时,中美作为全球前两大经济体,通过货币政策协调共同应对危机,成为市场短期反弹的直接动力。

2. “制造的反弹”

为避免经济崩溃,中美及其他国家迅速推出宽松政策:

美国:

美联储在9月18日紧急降息0.5个百分点,并启动大规模流动性注入;后续于2009年3月推出第一轮量化宽松(QE1),购买国债和抵押贷款证券以稳定金融市场。

中国:

9月起将货币政策从“从紧”转向“适度宽松”,11月推出4万亿人民币经济刺激计划,同时大幅增加信贷投放(2009年M2增长率达28.5%,远超17%的目标值)。

效果:这些政策短期内缓解了市场恐慌,2008年11月后全球股市和大宗商品价格止跌回升,经济衰退速度放缓,形成“政策刺激下的反弹”。

“过后”的隐忧

“过后”可能暗示这种反弹是政策干预的短期结果,而非经济内生复苏,后续将面临以下问题:

资产泡沫风险:

宽松货币推高股市、房地产价格(如中国2009年房价暴涨);

债务积累:

中国地方政府和企业杠杆率快速上升,美国政府赤字扩大;

通胀压力:

过量流动性注入为后续通胀埋下隐患(如2010年后全球大宗商品价格上涨)。

2008年中美“联手”的具体政策协调

根据搜索结果,2008年中美在货币政策上,存在危机前的常规协调,和危机后的协同宽松,但政策工具和侧重点有所差异:

1. 危机前的货币政策协调(2008年9月之前)

协调机制:

通过利率传导机制实现政策联动。例如,美联储降息时,中国央行通过调整利率(如2008年9月15日同步降息0.27个百分点)维持中美利差稳定,避免资本异常流动。

目标:

主要服务于国内经济稳定(如中国通过协调利率应对通胀和出口压力),但客观上形成了对美国货币政策的配合。

2. 危机后的协同宽松(2008年9月之后)

雷曼倒闭后,中美从“被动协调”转向“主动联手救市”,核心是共同向市场注入流动性:

3. 联手的本质

中美并未签署正式的联合救市协议,而是通过市场预期引导和政策工具模仿形成默契,美国推出QE后,中国通过“适度宽松”政策,避免人民币升值压力和出口下滑;中国4万亿计划拉动全球大宗商品需求,间接缓解美国制造业衰退压力。

总结

“联手制造的反弹过后”反映了2008年金融危机中,中美政策协同的双重性:

短期成效:

通过宽松货币政策,联手阻止了经济“自由落体”,制造了市场反弹;

长期隐患:

美国QE导致全球流动性泛滥,中国信贷扩张加剧债务和产能过剩,为后续全球通胀、资产泡沫和贸易摩擦埋下伏笔。

这一过程也体现了中美经济“共生关系”——危机时不得不联手,但政策差异和利益分歧始终存在,最终“反弹”的短期性与“过后”的复杂性,形成鲜明对比。

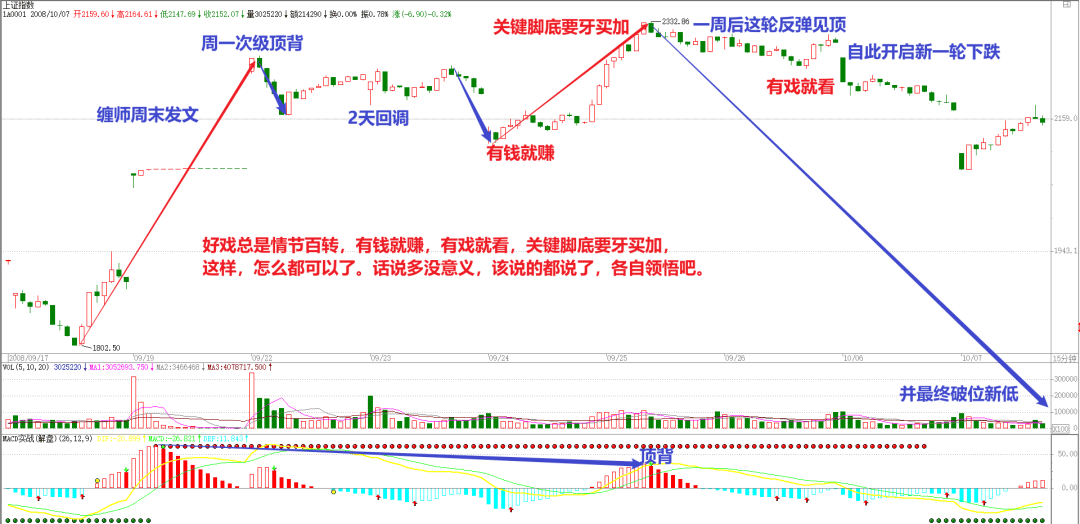

好戏总是情节百转,有钱就赚,有戏就看,关键脚底要牙买加,这样,怎么都可以了。话说多没意义,该说的都说了,各自领悟吧。

周末发文,周一高开后,

第一波次级反弹见顶;

此后2天回调,开启第二波反弹,

相比第一波,明显力竭:

短跑选手,就应跑啦……

提示

根据微信最新推送规则,

请点“ 赞 ”或“ 在看 ”, 并标“ 星标 ”,

以便及时收到新内容通知……

不然,订阅首页很可能会看不到……

共成长

- 私享群

推荐

-缠论AI小助手

- 券商费率优惠

- 实盘技术提升